Le groupe ORPEA, annonce le 30 Mars 2011 ses résultats consolidés (1) pour l'exercice clos au 31 décembre 2010.

Yves Le Masne, Directeur Général, commente : «L'exercice 2010 confirme les vertus du modèle économique ORPEA qui permet de générer des performances solides et pérennes, conciliant une progression soutenue du chiffre d'affaires (+14,3%), une rentabilité confirmée (13,5% de marge opérationnelle courante), dans une dynamique de développement continu, avec 30% des lits en phase de restructuration ou de construction.

L'exercice 2010 a été particulièrement riche pour le Groupe tant en termes de développement que de renforcement de la structure financière : acquisition stratégique historique de 5 000 lits, ouverture de 14 établissements représentant 1 100 lits, renforcement significatif des fonds propres, diversification des

sources de financement, avec notamment une émission d'OCEANE en fin d'année.

Après une année 2010 structurante, ORPEA confirme avec sérénité son objectif de chiffre d'affaires d'au moins 1 210 M€ en 2011, et de rentabilité toujours assurée.»

Performances opérationnelles en croissance soutenue

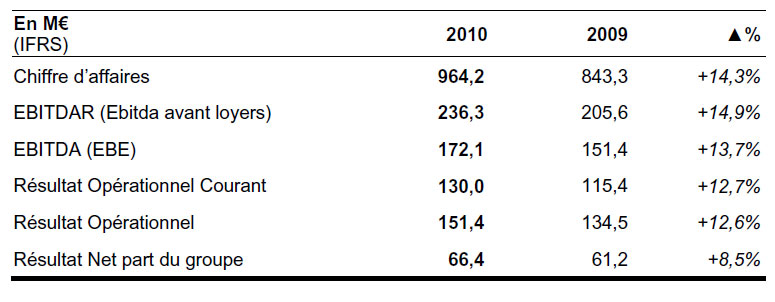

Le chiffre d'affaires 2010 progresse de +14,3% à 964,2 M€, sous l'effet conjugué d'une croissance organique vigoureuse et d'une croissance externe ciblée, à forte valeur ajoutée.

L'acquisition de Mediter ayant été réalisée au 31 décembre 2010, aucun chiffre d'affaires ni résultat n'a été enregistré dans le compte de résultat du Groupe en 2010.

L'EBITDAR (EBITDA avant loyers) est en hausse de +14,9% et s'établit à 236,3 M€, soit 24,5% du chiffre d'affaires. Cette performance traduit la bonne maîtrise des frais de fonctionnement et des charges de personnel (+15,4%), alliant la qualité des services et la fidélisation des collaborateurs.

Le Résultat Opérationnel Courant, à 13,5% du chiffre d'affaires, bénéficie :

Comme les années précédentes, ce résultat supporte l'incidence négative des établissements récemment ouverts et en restructuration.

A l'international, la rentabilité continue de s'améliorer, dans un contexte où les ouvertures et les restructurations sont proportionnellement plus importantes.

Le résultat opérationnel (EBIT) croît de +12,6% à 151,4 M€. Les autres produits et charges non récurrents, d'un montant net positif de 21,4 M€ (contre 19,1 M€ en 2009), enregistrent principalement le résultat des cessions immobilières et les autres produits et charges associés aux restructurations des établissements

récemment repris.

Le coût de l'endettement financier s'établit à 52,4 M€ (contre 45,7 M€ en 2009), en hausse limitée de 14,7%, malgré un contexte de fort développement du Groupe, traduisant une baisse du taux d'intérêt moyen de la dette.

Le résultat net atteint ainsi 66,4 M€, en croissance de +8,5%.

Afin de soutenir sa politique de croissance et de création de valeur, ORPEA continue de privilégier le réinvestissement de la plus grande part de ses profits. Cependant, le Conseil d'administration a décidé de proposer à l'Assemblée générale un dividende de 0,23 € par action, contre 0,15 € l'exercice précédent.

Appréciation de la valeur du patrimoine immobilier de +17% à 1 919 M€

Au 31 décembre 2010, ce patrimoine représente une surface construite de 701 000 m2 (sur plus d'un million de m2 de terrains), répartie sur 206 immeubles dont 81 en détention partielle.

Sa valeur globale atteint 1 919 M€ (2), dont 390 M€ d'actifs en cours de construction ou de restructuration, et de fonciers. Cette solide hausse de +17% résulte :

Cette revalorisation de l'immobilier confirme le caractère particulièrement attractif de l'immobilier de santé en général et de celui d'ORPEA en particulier. Le Groupe dispose d'un parc composé d'immeubles majoritairement neufs ou récents, bénéficiant d'une localisation géographique attractive, notamment au

coeur de grandes métropoles.

Fidèle à sa politique d'arbitrage, ORPEA a cédé pour 113 M€ d'immobilier en 2010.

Ainsi ORPEA poursuit sa politique immobilière visant à conserver dans son patrimoine 50% des immeubles exploités afin de :

Solidité financière renforcée

Au 31 décembre 2010, les fonds propres part du groupe s'élèvent à 878 M€, en croissance de +37% par rapport au 31 décembre 2009, du fait :

- de l'augmentation de capital de 113,8 M€ réalisée au 31 décembre 2010, en rémunération de l'acquisition de Mediter et Medibelge ;

- du résultat net de dividende de l'exercice ;

- de la revalorisation de l'immobilier.

La dette financière nette s'établit à 1 561 M€ (2), dont 78 M€ relatifs à Mediter. Ainsi, hors cette acquisition, la dette au 31 décembre 2010 ressort à un niveau très proche du 30 juin 2010.

La dette reste très majoritairement immobilière (82%), et adossée à des actifs de grande qualité, peu volatils et facilement cessibles.

Les deux principaux ratios d'endettement du Groupe s'améliorent et s'établissent au 31 décembre 2010 à :

- levier financier = 2,86, (3,39 en incluant la dette relative à Mediter, sans contrepartie de l'EBITDA 2010 de Mediter, l'opération ayant été finalisée au 31 décembre) (5,5 autorisé) ;

- gearing retraité = 1,51 (2 à 2,2 autorisé).

La dette est couverte à 80% contre le risque de fluctuation des taux d'intérêt, et cette couverture a été optimisée ces dernières années. Sur l'exercice 2010, le taux d'intérêt moyen de la dette ressort à environ 4,50%, contre 5,00% en 2009. Ainsi, la baisse du coût de financement se poursuivra dans les toutes

prochaines années.

ORPEA dispose ainsi d'une structure financière solide et flexible, dimensionnée pour poursuivre activement sa politique d'acquisition et de construction de nouveaux établissements.

Perspectives

La dynamique de croissance rentable s'accélère, avec un objectif de progression de plus de 25% du chiffre d'affaires en 2011 et une rentabilité toujours très soutenue, en relation avec :

Pour les années à venir, ORPEA est particulièrement confiant dans sa capacité à générer une croissance forte de son activité et de sa rentabilité grâce au plein effet de l'acquisition stratégique, à l'ouverture progressive des 9 188 lits en constructions et rénovation ainsi qu'aux nouveaux développements qui seront

réalisés.

Nouvelle reconnaissance et distinctions de l'expertise ORPEA

La qualité des établissements du Groupe et le savoir-faire de ses équipes ont une nouvelle fois été reconnus sur le plan national. Les EHPAD du Groupe ont obtenu d'excellents résultats dans deux palmarès indépendants de maisons de retraite dont le Guide de la Dépendance.

Concernant le Guide de la Dépendance, annuaire référent de 9 500 maisons de retraite visitées en France, ORPEA est particulièrement distingué avec :

Ces excellents résultats sont le fruit de la démarche Qualité et des programmes de formation développés par le Groupe depuis de nombreuses années, ainsi que de l'implication quotidienne des équipes afin d'assurer confort et bien-être aux résidents qui leurs sont confiés.

Ces distinctions confirment l'attractivité des établissements du Groupe, la qualité de leurs prestations et le professionnalisme des équipes, gages de la performance et de la visibilité d'ORPEA.

Stratégie

Le Docteur Jean-Claude Marian, Président, conclut : « L'année 2010 a représenté une étape très importante dans l'histoire d'ORPEA, avec une opération de croissance externe de grande envergure et des performances financières toujours dynamiques dans l'ensemble de ses activités. Le Groupe s'est donc

clairement confirmé comme un acteur fédérateur d'un secteur en pleine évolution, disposant d'un savoir-faire avéré pour répondre aux besoins croissants engendrés par le vieillissement de la population et ce, avec une exigence de Qualité.

Je tiens d'ailleurs à féliciter et remercier l'ensemble des 20 000 collaborateurs du Groupe pour leur engagement quotidien au service du bien-être des résidents et des patients, permettant à ORPEA de se distinguer de manière exceptionnelle dans les récents classements indépendants.

Le Groupe entend poursuivre sa dynamique de développement au rythme d'environ 3 000 lits par an, tant par création de nouveaux établissements dans le cadre des appels à projets, que par des acquisitions ciblées, aussi bien en France qu'à l'international.»

(1) En cours d'audit

(2) Hors incidence des actifs en cours de cession pour 120 M€

Les groupes de maison de retraite : Tour d'horizon de l'univers et de l'actualité des groupes de maisons de retraite / EHPAD en France ... et ailleurs.